안녕하세요. 월급독립을 꿈꾸는 배당 고래 입니다.

이번 글에서는 미국 배당 성장 ESG기업 5개를 소개해 드리겠습니다.

투자자들의 목표는 가장 효율적인 방법으로 부를 창출해내는 것입니다. 여러가지 방법들이 있겠지만 우리가 선택한 방법은 질 좋은 배당성장주에 투자하여 배당금을 재투자하는 것입니다. 우리 같은 배당성장주 투자자들이 배당성장 투자 전략을 고수하여 수익을 올리는 것 처럼 다른 투자자들도 자신의 투자전략으로 큰 수익을 내고 있는데, 그 중 한 전략이 ESG 투자전략입니다. 최근 몇 년 동안 ESG중에서도 재생에너지, 재활용등의 사업을 하고 있는 환경 친화적인 기업들에 투자한 많은 투자자들은 대부분 시장지수인 S&P500보다 더 높은 성과를 내왔습니다. 앞으로도 환경친화적인 기업들이 시장지수보다 더 높은 성과를 낼 수 있을지는 확실하지 않지만 기후위기가 점점 심각해지고 있는 지금의 상황들을 보면 환경 친화적인 기업들이 미래에 중요한 역할을 할 것이라는 건 분명해 보입니다. 이러한 미래에 중요한 역할을 할 환경친화적인 ESG 기업 중 배당금을 인상하면서 지급해온 배당성장기업에 투자한다면 우리의 투자전략인 배당성장주에 투자하면서 ESG기업에도 투자를 할 수 있는 좋은 투자전략이 될 수 있습니다. 환경에 관심을 갖고 계신 분들은 꼭 마지막까지 읽어주시기 바랍니다. 오늘 소개해드릴 기업들은 SUREDIVIDEND에서 추천한 기업들입니다. 매수 매도에 대한 배당고래의 추천이 아님을 말씀드립니다. 그럼 시작하겠습니다.

1. 웨이스트 매니지먼트(WM), Waste Management, Inc.

첫 번째 기업은 19년 연속 배당금을 인상해온 웨이스트 매니지먼트(WM)입니다. 웨이스트 매니지먼트는 미국의 최대 폐기물 처리 기업입니다. 운영중인 쓰레기 매립지에서 폐기물이 분해되면서 자연적으로 생성된 매립가스를 회수하여 사용가능한 재생에너지 자원으로 가공한 후 판매하거나 사용하고 있습니다. 미국 환경보호청에서 풍력, 태양 및 지열 자원과 동일한 범주에서 매립가스를 재생에너지 자원으로 승인하고 있기 때문에 매립가스를 활용해서 재생에너지를 창출해내는 것 만으로도 ESG기업으로서의 역할을 다하고 있다고도 볼 수 있습니다.

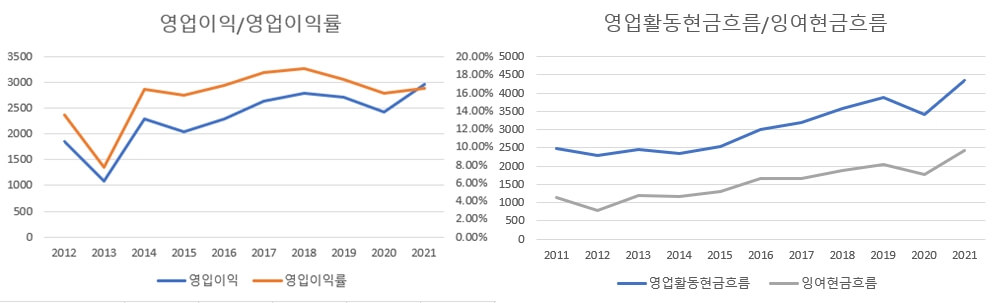

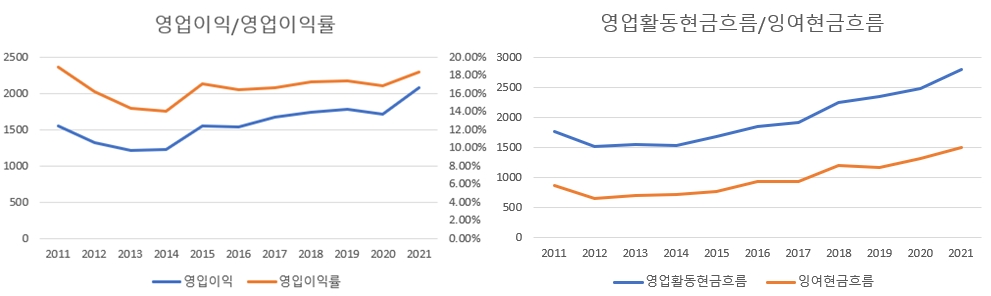

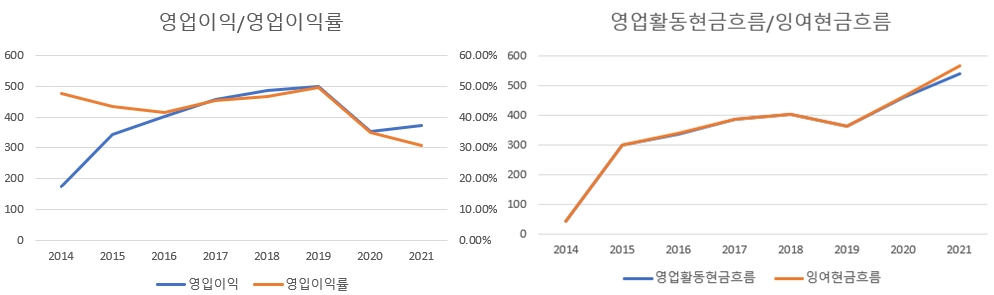

웨이스트 매니지먼트의 실적지표를 보겠습니다.

영업이익은 두 차례의 하락기간을 제외한다면 꾸준히 우상향하고 있습니다.

2012년에는 비용 증가가 원인이었고 2013년에는 휠러브레이터 사업의 영업권 손상 비용 때문입니다. 휠러브레이터 사업은 2014년에 매각을 했기 때문에 지금은 신경 쓰지 않으셔도 됩니다.

현금흐름은 영업이익의 하락기간과 상관없이 쭈욱 우상향하고 있습니다.

웨이스트 매니지먼트의 배당수익률은 1.6%이고 3,6,9,12월에 배당금을 지급하고 있습니다. 5년 평균 배당성장률은 9%이고 작년 대비 배당성장률은 13%입니다. 배당성향은 10년간 꾸준히 낮아지고 있고 지금은 40%입니다. 배당성장률이 높은데도 배당성향이 낮아지고 있다는 것은 기업에 실제로 들어온 현금 중 배당금 지급을 위한 현금의 증가폭이 배당금의 높은 인상폭 보다 더 높다는 걸 의미합니다. 아주 좋은 지표입니다. 현금흐름과 배당성향을 봤을 때 웨이스트 매니지먼트는 지금 보다 더 높은 배당성장을 할 수 있는 기업입니다.

웨이스트 매니지먼트의 주가는 고점 대비 9%가 빠져있습니다. 배당수익률은 상당히 낮은 수준이고 PER은 28배로 높은 수준입니다. 주가와 배당수익률, PER은 매력적인 수준은 아니지만 기업의 사업모델, 실적지표와 배당지표 모두 훌륭하기 때문에 장기적인 관점에서는 충분히 매력적인 기업입니다.

2. 넥스트 에라 에너지(NEE), NextEra Energy, Inc.

두 번째 기업은 28년 연속 배당금을 인상해온 넥스트 에라 에너지(NEE)입니다. 넥스트 에라 에너지는 북미에서 가장 큰 전력 및 에너지 인프라 기업 중 하나이며 재생 에너지 산업의 선두 기업입니다. 아직은 재생에너지시설보다 석탄, 원자력, 천연가스를 통한 전력생산의 비중이 높지만 계속해서 재생에너지의 비중을 높여가고 있습니다.

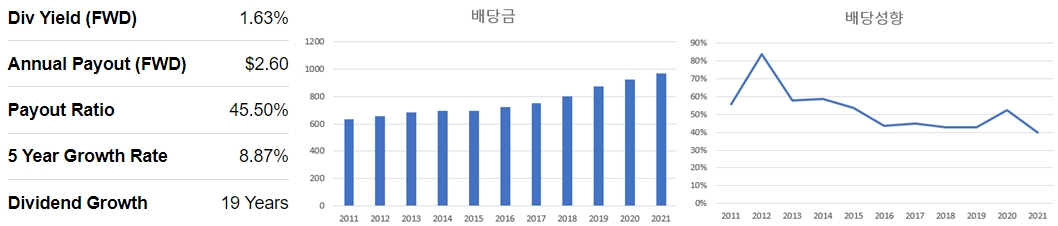

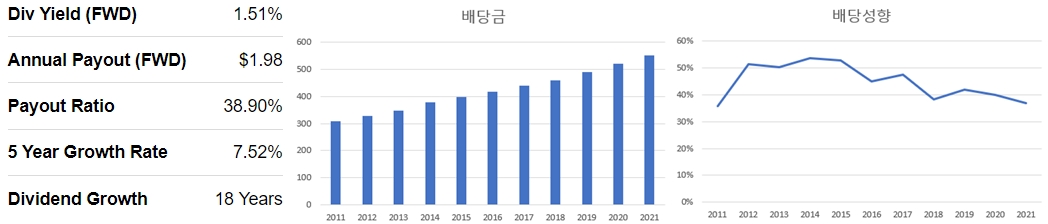

넥스트 에라 에너지의 실적지표를 보겠습니다.

영업이익은 두 번의 하락기간이 있었습니다. 2018년에 영업이익이 감소한 이유는 넥스트 에라 에너지의 재생에너지 사업부문인 NEER에서 NEP가 상장하면서 회계상 지분법 투자자로 변경되었기 때문입니다.

2020, 2021년에는 에너지 가격의 변동으로 인한 감소가 영업이익의 감소를 주도했습니다. 다행히 최근 3개 분기에서 영업이익을 크게 회복했기 때문에 크게 신경쓰지 않으셔도 됩니다.

현금흐름을 보면 영업활동현금흐름은 꾸준히 우상향하고 있는 반면 잉여현금은 등락이 심합니다. 그 이유는 유틸리티 산업 특성상 자본적 지출이 많기 때문입니다.

이걸 조금 더 자세히 설명하자면 잉여현금은 영업활동현금에서 자본적지출을 뺀 금액입니다. 자본적 지출은 보통 기업이 운영하는 시설같은 고정자산의 가치를 증가시키고 가용연수를 증가시키기 위한 지출을 말합니다. 그렇기 때문에 고정자산이 많은 기업은 영업활동을 통해 들어오는 현금이 많을지라도 자본적지출이 많기 때문에 잉여현금이 적을 수밖에 없습니다. 보통 전력기업들이 고정자산이 많기 때문에 자본적지출이 높고 금융기업들은 고정자산이 필요하지 않기 때문에 자본적지출이 거의 없다고 봐도 무방합니다. 제가 예전에 업로드했던 이 두개의 영상에서 소개해드린 금융기업 중 잉여현금이 줄어든 기업을 보면 잉여현금이 줄어든 이유는 자본적지출이 많기 때문이 아니고 영업현금자체가 줄었기 때문이라는 것을 확인할 수 있습니다. 정리하자면 유틸리티 산업은 타 산업보다 고정자산이 많기 때문에 자본적지출이 상대적으로 많을 수 밖에 없습니다. 그렇기 때문에 영업현금이 좋을지라도 잉여현금이 좋지 않을 수 있습니다. 넥스트 에라 에너지의 경우처럼 말이죠. 넥스트 에라 에너지는 영업현금이 꾸준히 증가하고 있기 때문에 잉여현금의 등락이 심한 부분은 크게 신경쓰지 않으셔도 될 것 같습니다.

넥스트 에라 에너지의 배당수익률은 2%이고 3,6,9,12월에 배당금을 지급하고 있습니다. 최근 5년 평균 배당성장률은 11%이고 작년 대비 배당성장률은 10%로 배당 성장률이 높습니다. 배당성향은 잉여현금의 등락이 심하기 때문에 크게 의미 있는 수치는 아닙니다. 최근 개선된 영업이익과 영업활동현금흐름을 봤을 때 지금보다 더 높은 배당성장이 가능한 기업입니다.

넥스트 에라 에너지의 주가는 고점대비 9%가 빠져있습니다. 배당수익률은 적당한 수준이지만 PER은 29배로 높은 수준입니다. 주가와 배당수익률, PER을 봤을 때는 매력적이지는 않지만 사업모델, 실적지표와 배당지표 모두 좋기 때문에 장기적인 관점에서는 충분히 매력적인 기업입니다.

3. 리퍼블릭 서비스(RSG), Republic Services, Inc.

세 번째 기업은 18년 연속 배당금을 인상해온 리퍼블릭 서비스(RSG)입니다. 리퍼블릭 서비스는 미국에서 폐기물 처리 및 재활용사업을 운영하고 있습니다. 웨이스트 매니지먼트와 마찬가지로 쓰레기 매립지에서 생성된 매립가스를 재생에너지로 가공하여 판매하거나 사용하고 있습니다.

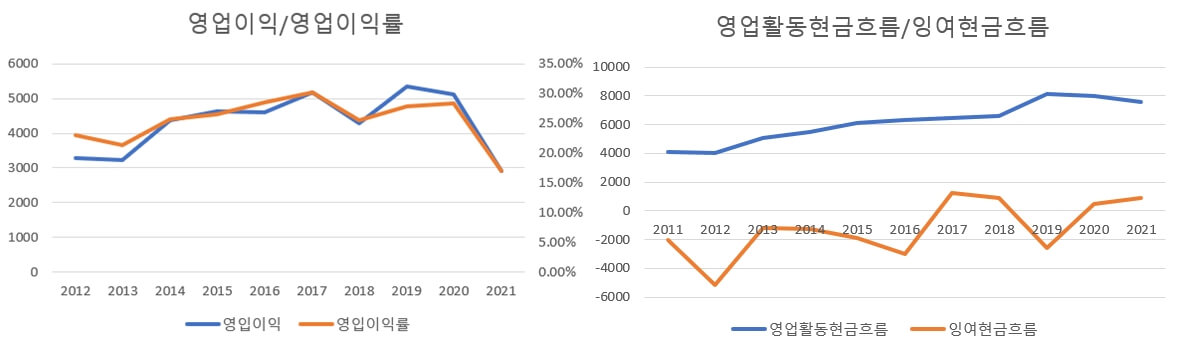

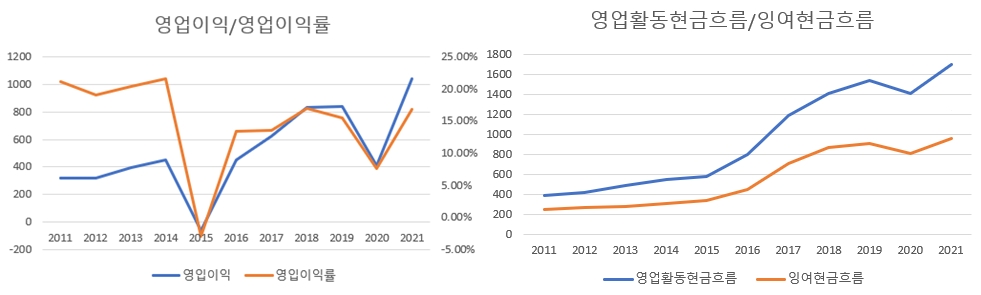

리퍼블릭 서비스의 실적지표를 보겠습니다.

영업이익은 두차례의 하락기간을 제외하면 우상향을 하고 있습니다. 2013,2014년에 매출액은 증가했지만 비용이 더 크게 증가했기 때문에 영업이익이 감소했습니다. 그 이후로는 비용문제를 잘 해결하면서 다시 영업이익이 우상향하고 있습니다.

현금흐름은 영업이익의 하락기간에 영향을 거의 받지 않고 우상향하고 있습니다.

리퍼블릭 서비스의 배당수익률은 1.4%이고 1,4,7,10월에 배당금을 지급하고 있습니다. 5년 평균 배당성장률은 7%이고 작년 대비 배당성장률은 8%입니다. 경쟁기업이자 앞선기업인 웨이스트 매니지먼트 보다는 배당성장률이 낮지만 적당한 수준입니다. 배당성향은 꾸준히 낮아지고 있고 지금은 37%정도 됩니다. 배당성장률이 아주 높은 편은 아니지만 적당한 수준으로 인상해주고 있으면서도 배당성향이 꾸준히 낮아지고 있습니다. 배당금의 인상폭보다 들어오는 현금 중 배당금 지급을 위한 현금의 증가폭이 더 높다는 걸 의미합니다. 웨이스트 매니지먼트 보다는 아니지만 상당히 좋은 지표입니다. 현금흐름과 배당성향을 봤을 때 리퍼블릭 서비스는 지금보다 더 높은 배당성장이 가능한 기업입니다.

리퍼블릭 서비스의 주가는 고점 대비 11%가 빠져있습니다. 배당수익률은 낮은 수준이고 PER은 27배로 높은 수준입니다. 지금의 주가와 배당수익률, PER은 매력적이지 않지만 사업모델, 실적지표와 배당지표 모두 훌륭하기 때문에 장기적인 관점에서는 충분히 매력적인 기업입니다.

4. 웨이스트 커넥션(WCN), Waste Connections, Inc.

네 번째 기업은 10년 연속 배당금을 인상해온 웨이스트 커넥션(WCN)입니다. 웨이스트 커넥션은 미국과 캐나다에서 폐기물 처리 사업을 운영하고 있습니다. 앞서 소개해드린 웨이스트 매니지먼트와 리퍼블릭 서비스의 뒤를 이어 세번째로 큰 규모이고, 마찬가지로 매립지에서 발생한 매립가스를 재생에너지로 가공하여 판매하거나 사용하고 있습니다.

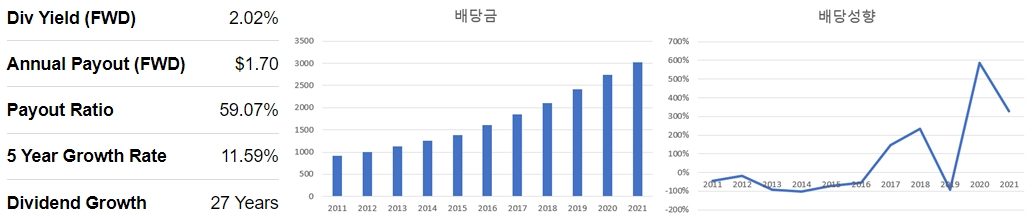

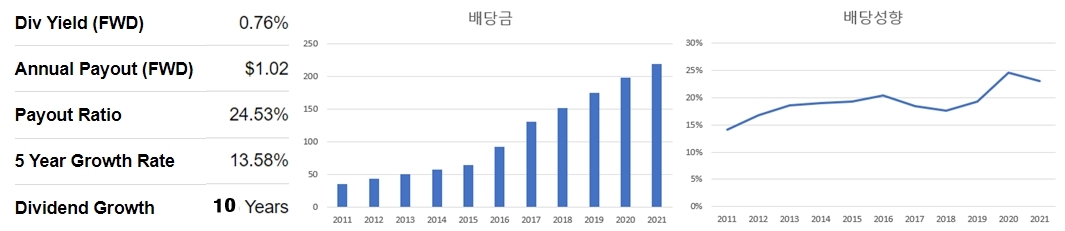

웨이스트 커넥션의 실적지표를 보겠습니다.

최근 10년간 매출액은 꾸준히 상승했습니다. 그럼에도 2015년에 영업이익이 하락한 이유는 E&P 부문의 영업권 손상 비용 때문입니다. 사업 자체에 문제가 있던 것은 아니기 때문에 단적인 이슈라고 보시면 됩니다. 2020년은 코로나로 인해 E&P 부문의 고객들의 생산활동 감소와 유가의 회복이 느려 E&P 부문의 고객들의 지급 가능성이 낮다고 판단하여 장부상에서 손상으로 기록했기 때문에 영업이익이 하락했습니다. 두 기간 모두 장부상에서는 영업이익이 줄었지만 현금흐름을 보면 실제로 들어온 현금에는 문제가 없었기 때문에 크게 신경 쓰지 않으셔도 됩니다.

웨이스트 커넥션의 배당수익률은 0.7%이고 3,6,9,12월에 배당금을 지급하고 있습니다. 5년 평균 배당성장률은 13%이고 작년 대비 배당성장률은 11%입니다. 배당성향은 24%로 낮은 수준인데 그래프를 보면 꾸준히 증가하고 있습니다. 만약 현금흐름이 감소하고 있고 배당성장률이 낮다면 지금의 배당성향의 방향성은 좋지 않지만 현금흐름은 꾸준히 우상향하고 있고 배당성장률 역시 높기 때문에 지금 수준의 배당성향은 아주 적정한 수준입니다. 현금흐름과 배당성향을 봤을 때 웨이스트 커넥션은 지금보다 더 높은 배당성장이 가능한 기업입니다.

웨이스트 커넥션의 주가는 고점 대비 19%가 빠져있습니다. 배당수익률은 적당한 수준이지만 PER은 35배로 상당히 높습니다. 지금의 주가와 배당수익률, PER은 매력적이지 않지만 사업모델, 실적지표와 배당지표 모두 좋기 때문에 장기적인 관점에서는 매력적인 기업입니다.

5. 아틀란티카 서스테이너블 인프레스트럭쳐(AY), Atlantica Sustainable Infrastructure plc

마지막 다섯 번째 기업은 6년 연속 배당금을 인상해온 아틀란티카 서스테이너블 인프레스트럭쳐(AY)입니다. 아틀란티카 서스테이너블은 전 세계적으로 재생 에너지, 천연가스 및 열, 전기 송전선 그리고 수자원 자산에 투자하여 관리하고 있습니다. 천연가스 사업을 운영중이어서 완전한 재생에너지 사업을 하는 기업은 아니지만 재생에너지 부문이 매출의 76%나 차지하고 있을 정도로 재생에너지 비중이 높습니다. 점점 더 재생에너지의 비중을 늘려가고 있는 중입니다.

아틀란티카 서스테이너블의 실적지표를 보겠습니다.

영업이익은 2020년 이후 하락하고 있습니다. 같은 기간에 매출액은 증가했지만 감가상각비용과 관련된 비용이 크게 증가하면서 영업이익의 하락을 야기시켰습니다. 아쉬운건 최근 3개분기 실적을 보면 매출액이 감소하고 있다는 것입니다. 북미와 남미에서는 매출액이 증가했지만 재생에너지 부문에서 매출비중의 50%이상 차지하고 있는 스페인, 이탈리아, 알제리, 남아공에서의 매출이 크게 줄면서 매출액이 감소를 했습니다. 해당 부문의 실적을 잘 개선해서 다시 영업이익이 상승하는 그래프를 그리길 기대하고 있습니다.

현금흐름은 영업이익의 하락에 상관없이 꾸준히 우상향하고 있습니다.

아틀란티카 서스테이너블의 배당수익률은 6.7%이고 3,6,9,12월에 배당금을 지급하고 있습니다. 5년 평균 배당성장률은 11%이고 작년 대비 배당성장률은 3%입니다. 배당성향은 34%로 낮은 수준입니다. 최근 배당성장률은 아쉽지만 지금의 배당성향과 현금흐름을 봤을 때는 지금보다 더 높은 배당성장이 가능한 기업입니다.

아틀란티카 서스테이너블의 주가는 고점 대비 27%가 빠져있습니다. 배당수익률은 상당히 높은 수준입니다. 최근 4개분기의 당기순이익이 마이너스이기 때문에 per은 계산할 수 없습니다. 영업이익이 감소하고 있기 때문에 이를 개선하지 못하면 투자하기에는 매력적일 수 없습니다. 그렇지만 사업모델, 현그흐름, 배당지표 모두 좋기 때문에 매출액과 영업이익만 잘 개선된다면 충분히 매력적인 기업입니다. 아틀란티카 서스테이너블을 좋게 보시는 분들은 매출액과 영업이익이 개선되는지 잘 지켜보시기 바랍니다.

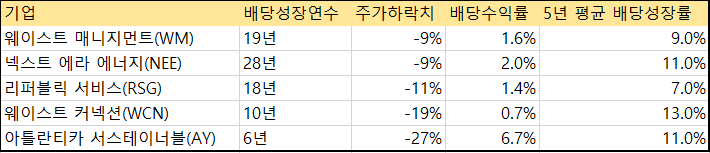

오늘 소개해드린 기업들을 간략히 보여드리겠습니다. 오늘 소개해드린 기업들이 미래에도 s&p500지수보다 더 좋은 성과를 낼 수 있을지는 알 수 없습니다. 그렇지만 확실한건 ESG 특히, 환경친화적인 사업을 하는 기업의 미래는 밝을 것입니다. 물론 ESG기업만이 미래가 밝은 것은 아닙니다. ESG기업들처럼 미래가 분명히 밝을 것 같은 기업들을 잘 찾아 장기적인 시각을 가지고 투자를 해나간다면 성공적인 투자를 할 수 있을 것입니다. 이번 글 끝까지 시청해주셔서 감사합니다.

금리 인상기에 활짝 웃는 미국 배당 성장기업 TOP 5

'배당(성장)주 > 투자 아이디어' 카테고리의 다른 글

| 자식에게 물려줄 미국 배당 성장 영구 포트폴리오 2부 (0) | 2023.01.05 |

|---|---|

| 자식에게 물려줄 미국 배당 성장 영구 포트폴리오 (2) | 2023.01.02 |

| 미국 배당 성장 농업기업 TOP7 (0) | 2022.12.19 |

| 금리 인상기에 활짝 웃는 미국 배당 성장기업 TOP 5 (0) | 2022.12.05 |

| 빌게이츠가 선택한 미국 배당 성장주 TOP7 (0) | 2022.11.29 |

댓글